אחד הצעדים החשובים ביותר שכל בעל עסק חייב לעשות זה להפריד את חשבון הבנק הפרטי שלו מזה של העסק. ויתרה מכך, לוודא שהחשבון של העסק מתנהל דרך בנק בעל אוריינטציה עסקית.

ליתר דיוק, הכוונה לוודא שהבנק בו הוא מנהל את חשבון העסק הנו בנק עסקי אשר קיים בו סניף עסקי היודע לטפל בחשבונות עסקיים. שכן, היום כבר כל הבנקים מנהלים סניפים ייעודיים לעסקים.

כך, הם יכולים גם לתת מענה ללקוחות קיימים שהם בעלי עסקים וגם לתת שירות ללקוחות של בנקים אחרים שבוחרים לנהל את עסקיהם באמצעותם, הן משיקול של הפרד ומשול והן משיקול של תנאים טובים יותר עבור ההלוואות והמסגרות.

חשוב רק להבדיל בין בנק עסקי לבין גופים שמסייעים להשיג אשראי חוץ בנקאי נוח לעסק כגון מעוף הלוואות לעסקים ודומיו.

בנק עסקי אמין וממוסד שיודע לתת הלוואות לעסקים ולטפל בפעילות הפיננסית של העסק, מאפשר לבעל העסק מגוון כלים לניהול פיננסי טוב יותר:

אנו שבים ומדגישים כי גופים כגון מעוף הלוואות לעסקים ודומיו יסייעו לכם בהכרת הכלים והבנת הנחיצות שלהם, אבל בסופו של יום את הניהול הפיננסי של העסק בפועל, כמו גם הלוואות מקבלים מהבנק, בין אם מדובר בבנק פרטי, בנק עסקי או ספק אשראי וקווי אשראי חוץ בנקאי כמו bizi.

עבור עסקים קטנים, פתיחת חשבון בנק עסקי יכולה להיות דרך יעילה לשפר את הניהול הפיננסי של העסק ולשמור על ניהול תזרים מזומנים תקין, להימנע מחריגות במינוס ומתשלומים של ריביות מיותרות ובעיקר גבוהות.

העסק הקטן ואפילו הבינוני יכולים לשפר את המשמעת הפיננסית באמצעות פתיחת חשבון בסניף בנק עסקי שכן הוא יאפשר להם לבצע הפרדה דה פרקטו בין חשבונות אישיים ועסקיים ובכך להימנע מהוצאות לא מתוכננות או מיותרות כמו רכישת רכב פרטי, שיפוץ בבית או בעסק וכד'.

בנוסף, הפרדת הפעילות הפיננסית עוזרת להימנע ממצב בו פעילות עסקית בעייתית משליכה על המצב הפיננסי האישי ולהיפך. בנוסף, ניהול חשבון עסקי מאפשר להגדיל את הגישה למימון וליהנות מאפשרויות אשראי בתנאים טובים יותר ביחס למה שניתן לקבל בתור חשבון פרטי.

סניף של בנק עם אוריינטציה עסקית מאפשר להפחית את הסיכונים הפיננסיים כך שגם אם יש משבר בעסק וספקים מעכבים סחורה או לקוחות מעכבים תשלום, ואפילו אם חס וחלילה יש "מתנה" ממס הכנסה שדורש תשלום ישן באופן מיידי, כל עוד ישנה הפרדה, הבית והמשפחה לא נפגעים.

אמנם פתיחת חשבון עסקי כרוכה בתשלום עמלות אבל היות ולבנקים בכלל וכאלו עם סניפים עסקיים בפרט יש אינטרס להביא פעילות, הם מציעים ומאפשרים מרחב התמקחות על גובה הריבית בפרט והעמלות ככלל, ועל תנאי התשלום.

חשוב רק לזכור, כפי שמומחים מטעם מעוף הלוואות לעסקים מציינים, אסור להתמכר להלוואות ואשראי. כלומר, הבנקים תמיד ישמחו לתת אשראי והלוואות כל עוד תעמדו בהחזרים, שכן עיקר ברווח של הבנקים מגיע ממתן אשראי, ובפרט מאשראי הניתן ללקוחות עסקיים.

אלא שבחישוב של שורת הרווח, הרבה הלוואות משמעותו כסף שבמקום להיות מושקע בחזרה בעסק, משוריין להחזרי אשראי, למימון הלוואות. זה העלות של ההחזרים בפועל.

מומלץ לוודא שסה"כ החזרים חודשיים בגין הלוואות שנלקחו לא יהיה גבוה מ 15% מסה"כ ההכנסות של העסק. האשראי העסקי היקר ביותר כיום הוא אשראי המשולם עבור המינוס.

למרבית הלקוחות העסקיים קיימת מסגרת עו"ש עליה לצד הריבית הגבוהה על המינוס, משולמת גם עמלת הקצאת אשראי. כך, אם פתחתם חשבון עסקי, ואישרו לכם מסגרת של 200 אלף ₪, באותו רגע, גם אם אתם בפלוס, כבר שילמתם עמלת הקמה ועמלת הקצאה.

כלומר אתם משלמים על עצם ה"זכות" לקבל מסגרת (או מינוס כמו שכולנו קוראים לזה). לכן, ואת זה כל מומחה מטעם מעוף הלוואות לעסקים יגיד לכם, חשוב תמיד להסתכל על האותיות הקטנות ועל המספרים ש"מאחורי" המספרים.

לפני שאתם פונים לבנק כדי לפתוח חשבון עסקי, כדאי להשוות בין הצעות הבנקים השונים, כולל בנק עסקי ובנק פרטי. שכן לפעמים הפרטי יציע לכם מסלול עסקי שיהיה משתלם. בדקו את גובה והיקף העמלות, השירותים והאפשרויות המוצעים בקפידה.

לפני שאתם פונים לבנק, כדאי להגדיר את הצרכים שלכם מחשבון עסקי. זה יעזור לכם לבחור את החשבון המתאים ביותר לעסק שלכם.

זאת ועוד, מומלץ לבנות תכנית עסקית ולהציג אותה לבנק, שכן זה משדר רצינות ומראה להם מאיפה ואיך אתם מתכננים להחזיר את הכספים שהם עתידים להלוות לכם.

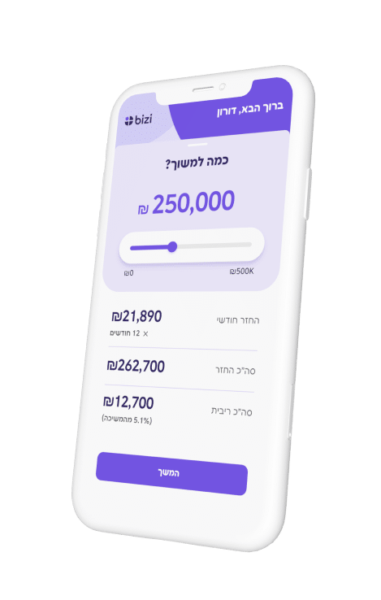

רגע לפני שאתם פונים אל מעוף לעסקים לקבלת ליווי עסקי או לגופים חוץ בנקאיים לקבלת אשראי, אם הגעתם עד לכאן, חשוב לנו שתכירו את bizi, הכלי הפיננסי שמציע פתרונות אשראי לעסקים שחצו את רף השנתיים של פעילות ויש להם היקפי מחזור של מעל 400,000 ש"ח בשנה.

ביזי מציעה מסגרת אשראי לעסק בקליק. מסגרת האשראי ב bizi היא ללא עלות וללא התחייבות, כלומר אין עמלת הקמה, אין עמלת הקצאת אשראי, אין דרישה לשריון בטוחות או להעביר ל bizi חלק מהפעילות הפיננסית של העסק, כפי שנדרש במקרה של אשראי לעסק מגוף בנקאי או חוץ בנקאי אחר.

כל מה שנדרש זה 10 דקות למילוי פרטים וצירוף מסמכים וזהו. תוך 24 שעות תקבלו תשובה האם העסק שלכם בריא וזכאי לקו אשראי. והכי חשוב, בניגוד להלוואה, כל עוד לא ניצלתם את הקו, לא שילמתם. זאת בניגוד לבנק שבו כפי שציינו לעיל, מרגע שאושרה ההלוואה הריבית דופקת.

בבנק עסקי bizi את משלמים רק על הסכום שמשכתם מתוך קו האשראי שאושר ורק למשך זמן הניצול. משכתם והחזרתם אחרי שבוע- תשלמו רק עבור אותו השבוע וללא עמלת פרעון מוקדם. לא משכתם? לא שילמתם!

האם המאמר היה מועיל?

תלחץ על הכוכבים כדי לדרג

דירוג ממוצע 0 / 5. כמות מדרגים: 0

אין דירוגים למאמר זה, תהיה הראשון לדרג מאמר זה

הלוואה לעסקים קטנים – פתרונות יעילים גם למסורבים

אשראי חוץ בנקאי לעסקים – כל מה שחשוב לדעת